DeFi in likvidnostni bazeni

18 October 2020

O likvidnostnih bazenih smo govorili že v prvi blog objavi: Kaj je DeFi. Zdaj pa si poglejmo stvar malce bolj v detajle.

Kaj so likvidnostni bazeni?

Likvidnostni bazeni so mehanizmi, ki trgovalcem omogočajo nemoteno trgovanje na borzah.

Ker borze same (ponavadi) nimajo dovolj sredstev, da bi skrbele za dovolj veliko likvidnost, potrebujejo za to zunanje partnerje.

V tradicionalnem svetu lahko storitev ponujanja likvidnosti borzam opravljajo le veliki institucionalni igralci.

V DeFi-ju pa lahko to počne kdorkoli - tudi ti ali jaz.

Najbolj poznani in ugledni decentralizirani kripto borzi sta Uniswap in Balancer. V njunih likvidnostnih bazenih lahko likvidnost ponuja kdor koli izmed nas.

Decentraliziranim borzam na kratko pravimo tudi DEX (Decentralized EXchange).

Kaj sploh pomeni ponujanje likvidnosti?

Čisto praktično to pomeni, da v pametno pogodbo nekega likvidnostnega bazena pošlješ nekaj svojih žetonov oz. kripto kovancev. Bazen nato ponuja likvidnost komurkoli, ki želi prodati en žeton in kupiti drugega.

Bolj kot je velik bazen, večja je likvidnost, kar pomeni da je možno delati večje nakupe/prodaje žetonov.

Ker uporabljamo izraz "bazeni", si lahko kot primerjavo vzamemo pravi plavalni bazen.

Ponudnik likvidnosti je vsakdo, ki v bazen doliva vodo. Če je v bazenu premalo vode, potem plavalci ne morejo plavati (oz. v našem primeru: trgovalci ne morejo trgovati, vsaj ne z večjimi količinami).

Naloga ponudnikov likvidnosti je, da poskrbijo, da je v bazenu vedno dovolj vode.

Najbolj tipičen bazen je bazen 50/50 (50% - 50%), v katerem sta dva žetona. Vsak izmed njiju predstavlja polovico celotnega premoženja v bazenu.

Primer:

Recimo, da imamo v bazenu žetone JUPI in žetone HURA. Vrednost 1 žetona JUPI je npr. 10 EUR. Vrednost 1 žetona HURA pa 20 EUR.

Ker smo rekli, da je to bazen 50/50, to pomeni, da mora biti vrednost vseh JUPI žetonov v bazenu enaka vrednosti vseh HURA žetonov.

Recimo, da je v bazenu 100 JUPI žetonov (v skupni vrednosti 1.000 EUR). To pomeni, da mora v bazenu biti tudi za 1.000 EUR HURA žetonov (torej, 50 HURA žetonov).

Začetno razmerje v ceni med žetonoma je tako 1:2 (en žeton je vreden 10 EUR, drugi pa 20 EUR). To razmerje v ceni se nato skozi čas vseskozi spreminja, odvisno od povpraševanja po določenem žetonu.

Recimo, da postane JUPI žeton zelo popularen, in ga želi veliko ljudi kupiti tako, da prodajajo svoje HURA žetone.

Posledično se začne količina HURA žetonov v bazenu povečevati, količina JUPI žetonov pa zmanjševati.

Ker velja pravilo 50/50 (skupna vrednost JUPI žetonov v bazenu mora biti enaka skupni vrednosti HURA žetonov), to pomeni, da cena JUPI žetona narašča, cena HURA žetona pa pada.

Količina žetonov v bazenu je pomembna. Če je žetonov malo, potem ne more nekdo prodati velike količine JUPI-ja (ali HURA-ja) - vsaj ne brez da bi močno zrušil ceno žetona, ki ga prodaja. Zato je pomembno, da je v bazenu vedno dovolj veliko žetonov (torej velika likvidnost).

Zakaj bi nekdo sploh želel ponujati likvidnost s svojimi žetoni?

Ponudniki likvidnosti v zameno dobijo provizijo od vsakega nakupa/prodaje, ki steče preko likvidnostnega bazena

Dodatno pa veliko DEX-ov svojim ponudnikom likvidnost (poleg provizije) daje kot nagrade še lastne žetone (npr. UNI žetoni pri Uniswapu, ali pa BAL žetoni pri Balancerju).

Uniswap

Uniswap je daleč največja decentralizirana borza na svetu. Ima največ uporabnikov in največ likvidnosti.

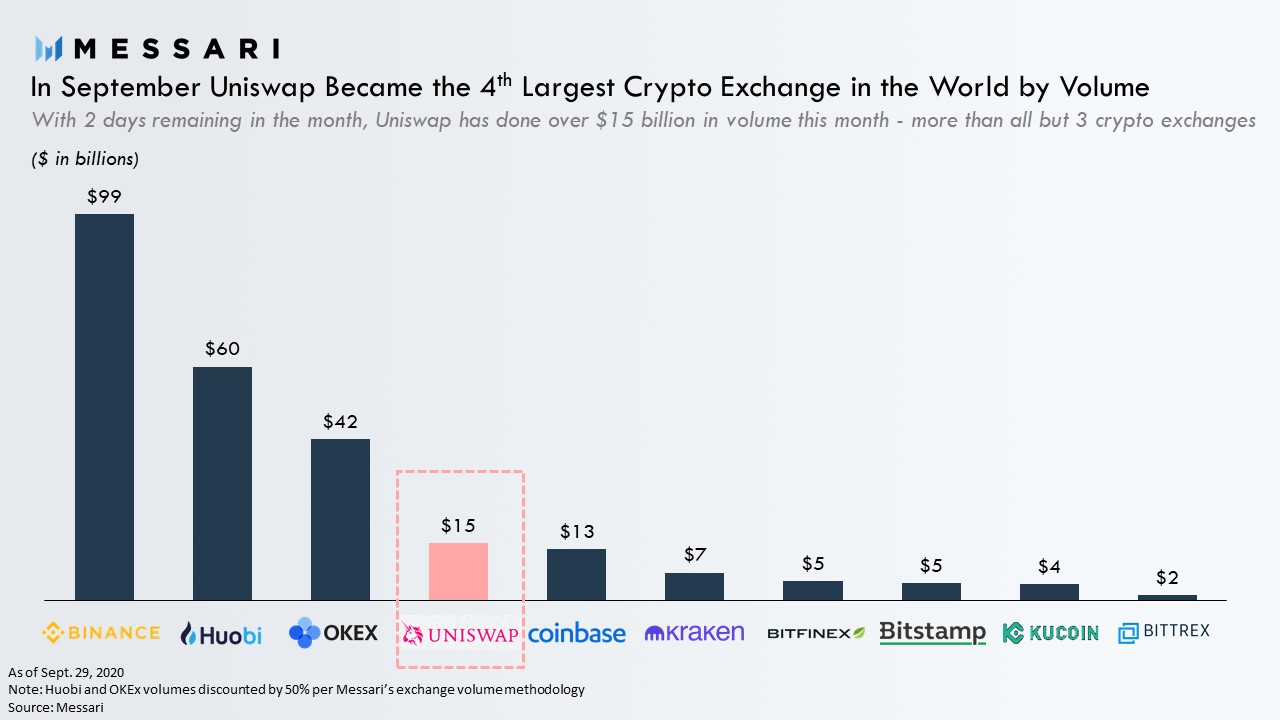

Čeprav je Uniswap relativno mlada borza in je začel pridobivati na priljubljenosti šele sredi 2020, je hitro zrasel in je sedaj večji kot marsikatera centralizirana kripto borza (večji kot Kraken ali Bitstamp).

Po volumnu je Uniswap septembra 2020 postal četrta največja kripto borza nasploh (vir):

Ponudniki likvidnosti v Uniswap bazenih dobivajo provizijo v višini 0,3% od vsakega nakupa/prodaje žetonov iz bazena. V določenih bazenih pa Uniswap dodatno ponudnikom likvidnosti daje še nagrado v UNI žetonih.

Kaj je namen UNI žetonov?

Ker je Uniswap decentralizirana avtonomna organizacija (DAO), odločitve v njej z glasovanjem sprejemajo vsi imetniki UNI žetonov. Dodatno pa se med lastnike UNI žetonov deli provizijo v višini 0,05% od vsakega nakupa/prodaje žetonov preko Uniswapa.

Prej smo omenili, da ponudniki likvidnosti dobijo provizijo v višini 0,3% od vsakega nakupa/prodaje žetonov. Lastniki UNI žetonov pa dobijo dodatno še 0,05%. Torej je skupna provizija za nakup/prodajo žetona preko Uniswapa 0,35%.

To provizijo seveda plača oseba, ki naredi ta nakup/prodajo (nakup/prodaja je en dogodek - ko kupiš en žeton, hkrati prodaš drugega).

Kako izgleda nakup/prodaja žetonov preko Uniswapa

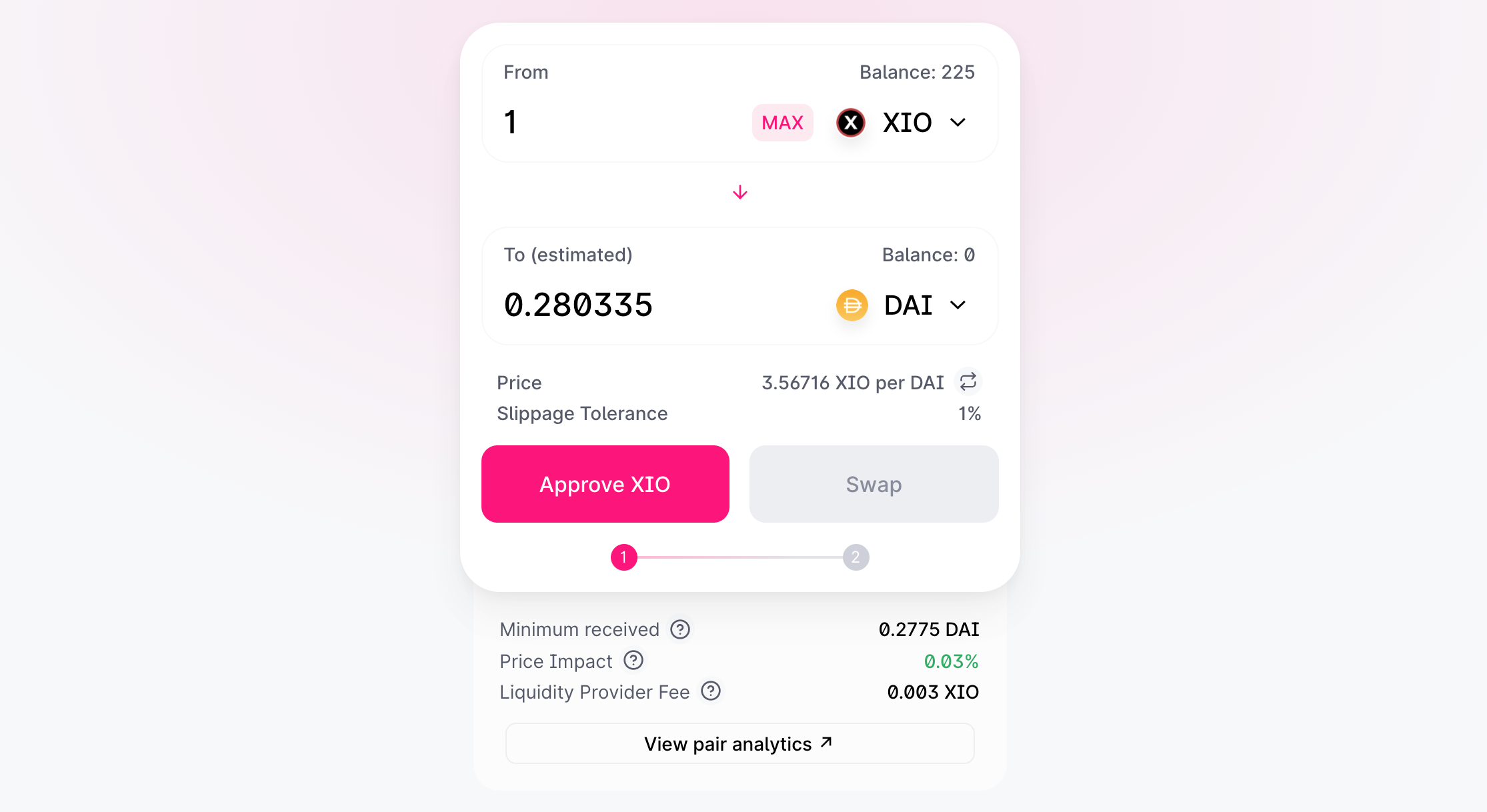

Uniswapov uporabniški vmesnik je zelo preprost:

V zgornjem polju (From) izbereš žeton, ki ga želiš prodati (v našem primeru XIO). V spodnjem polju (To) pa žeton, ki ga želiš kupiti (v našem primeru DAI).

Količino žetona je potrebno vnesti le v eno polje, in se zatem avtomatično izračuna še količina v drugem polju.

Nato je najprej treba potrditi prodajo žetona (Approve XIO), kar se ponavadi naredi le enkrat za vsak žeton, ki ga želiš prodati. Na koncu pa se izvrši dejanska prodaja oz. nakup preko gumba Swap.

Ko kupimo en žeton in prodamo drugega, to pomeni, da smo v likvidnostni bazen (v katerem sta oba žetona), poslali ene žetone in ven dobili druge. S tem smo znižali ceno žetona, ki smo ga prodali, ter zvišali ceno žetona, ki smo ga kupili.

Balancer

Balancer je Uniswapov "mlajši brat". Čeprav ni tako velik, kot Uniswap, ima nekaj inovativnih funkcionalnosti.

Če Uniswap omogoča le po 2 različna žetona v enem bazenu naenkrat, je Balancer ubral drugačen pristop in omogoča tudi več kot le dva različna žetona v posameznem bazenu.

Prav tako razmerje med žetoni v bazenu ne rabi biti nujno določeno na 50/50, ampak je lahko tudi drugačno, npr. 70/30 ali pa 40/30/30 (če so v bazenu trije različni žetoni).

Tako kot Uniswap, tudi Balancer dodatno nagrajuje tiste, ki v bazene dodajajo likvidnost (z BAL žetoni). Uniswap to nagrajevanje omogoča le v štirih svojih bazenih, medtem ko Balancer to počne pri več kot 100 različnih bazenih.

Kako izgleda prodaja/nakup žetonov preko Balancerja:

Začasna izguba (impermanent loss)

Ko govorimo o ponujanju likvidnosti, pa ne moremo mimo pojma "začasna izguba" (ang. "impermanent loss").

Za primer vzemimo DAI/ETH Uniswap bazen (povzeto iz tega članka). Vsak Uniswap bazen je 50/50, zato je tudi v tem 50% vrednosti bazena v DAI žetonih, ostala polovica pa v ethru.

Recimo da je ETH trenutno vreden 500 USD.

Dai pa je kot stabilni kovanec vseskozi vreden 1 USD.

V bazen vložimo 1000 Dai žetonov ter 2 ETH, torej po 1000 USD vrednosti vsakega izmed kovancev (skupno 2000 USD).

Teden ali dva kasneje cena ethra zraste iz 500 USD na 550 USD. Cena Dai žetona pa ostane 1 USD, saj je to stabilni kovanec.

Koliko premoženja imamo sedaj v bazenu?

Kot smo rekli, mora vrednost žetonov v bazenu zmeraj biti enaka (50/50). Če vrednost enega žetona zraste, pomeni, da se količina tega žetona v bazenu manjša (in obratno).

Ker je cena ethra zrasla, pomeni, da ga je sedaj v bazenu manj. Po drugi strani pa je Dai žetonov sedaj več.

Naše novo stanje sredstev v bazenu je sedaj 1048,81 Dai žetonov (prej 1000 Dai) ter 1,91 ETH (prej 2 ETH). Skupna vrednost našega premoženja v bazenu je tako 2097,66 USD (prej 2000 USD).

Zakaj govorimo o "začasni izgubi", če pa imam dejansko sedaj več premoženja?

Zaradi rasti cene ETH je sedaj vrednost našega premoženja res vredna več kot prej (za 97,66 dolarjev). Ampak poglejmo, koliko bi bilo naše premoženje vredno, če ga ne bi vložili v bazen:

- 1000 Dai * 1 USD = 1000 USD

- 2 ETH * 550 USD = 1100 USD

- Skupaj: 2100 USD

Torej, če našega premoženja ne bi vložili v likvidnostni bazen, bi imeli za 2,33 dolarja premoženja več (2100 USD namesto 2097,66 USD).

Ta razlika 2,33 USD je t.i. začasna izguba.

Zakaj "začasna"?

Začasna zato, ker dokler naših žetonov ne poberemo ven iz bazena, te izgube še nismo realizirali. Žetone lahko pustimo v bazenu, in če se kasneje razmerje med cenama ETH in Dai povrne nazaj v prejšnje stanje, začasna izguba izgine.

V našem primeru se lahko razmerje povrne nazaj le v primeru, da cena ethra pade nazaj iz 550 USD na 500 USD, saj je cena stabilnega kovanca Dai vseskozi enaka (1 USD).

Če bi v bazenu imeli dva žetona, ki nista stabilna kovanca, bi se lahko razmerje med cenama povrnilo v začetno stanje tudi pri drugih vrednostih cen.

Torej je bolje, če premoženja ne dajem v likvidnostne bazene?

Ni čisto tako... Ena stvar, ki je nismo upoštevali v našem izračunu, je višina provizije, ki jo plačajo trgovalci za uporabo bazena, ter UNI žetoni, ki jih ponudnikom likvidnosti izplača Uniswap.

Skupna vrednost provizij in UNI nagrad lahko preseže vrednost začasne izgube in tako prinese dobiček.

Pred vložitvijo sredstev v likvidnostni bazen je dobro preveriti, koliko provizij ter nagrad v žetonih je do sedaj likvidnostni bazen prinesel. Na podlagi tega se lahko predvideva, ali je nek likvidnostni bazen primeren za naložbo, ali ne.

Koristne povezave

- Uradna stran Balancer bazenov: https://pools.balancer.exchange/

- Informacije in statistika o Balancer bazenih: http://pools.vision/

- Uradna Uniswap stran s statistiko: https://info.uniswap.org/pairs

- Spletna aplikacija za izračun Uniswap ROI: https://www.uniswaproi.com/

- Informacije o različnih likvidnostnih bazenih: https://pools.fyi/

Preberi ostale objave

Kaj so stabilni kovanci in kako delujejo?

Stabilni kovanec (ang. "stablecoin") je kriptovaluta, ki je vezana na ceno neke tradicionalne valute, kot npr. ameriški dolar, evro, japonski jen itd. Velika večina stabilnih kovancev je takih, ki... Preberi več

Kako na varen način uporabljati DeFi

Najbolj varen način hrambe kriptovalut ter interakcije z DeFi platformami, je z uporabo t.i. strojnih denarnic (ang. hardware wallets). Strojne denarnice so majhne napravice v velikosti USB... Preberi več

DeFi in likvidnostni bazeni

O likvidnostnih bazenih smo govorili že v prvi blog objavi: Kaj je DeFi. Zdaj pa si poglejmo stvar malce bolj v detajle. Kaj so likvidnostni bazeni? Likvidnostni bazeni so mehanizmi, ki trgovalcem... Preberi več